Beneficios tributarios para la innovación, pero no del todo inclusivos

Escriben:

Alan Fairlie

Jessica Portocarrero

El ejecutivo ha puesto en marcha la implementación del Plan Nacional de Competitividad y Productividad (PNCP), y sus nueve objetivos prioritarios, siendo uno de ellos el desarrollo de capacidades para la innovación, adopción y transferencia de mejoras tecnológicas (objetivo3). Para lo cual se estableció cinco lineamientos de políticas, los mismos que de acuerdo al PNCP se desarrollarían a través de seis medidas de políticas, en donde la ampliación de la vigencia de los Incentivos Tributarios para Investigación y Desarrollo es una de ellas (Medida de Política 3.3), mediante la Ley N° 30309 que otorga beneficios tributarios a los gastos en los proyectos de investigación científica, desarrollo tecnológico e innovación tecnológica y cuya vigencia inicialmente era el 31 de diciembre del 2019.

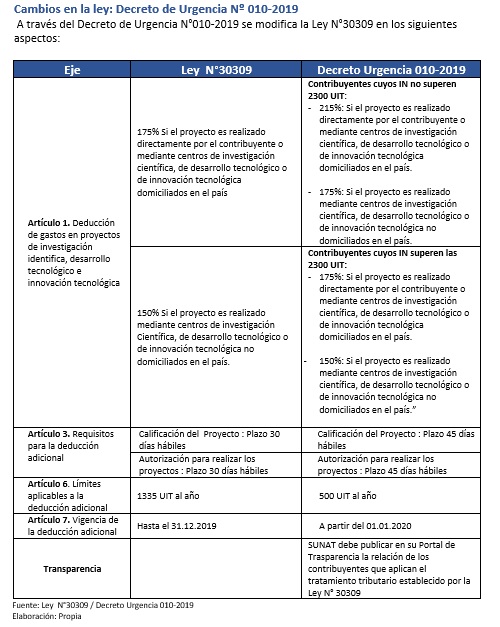

Por otro lado, tal como fue anunciado en los meses anteriores por el ex Ministro de Economía, muchas de esta medidas se implementarán a través de Decretos, es así que el 31 de octubre se promulgó el Decreto de Urgencia Nº 010-2019 que modifica la Ley N° 30309, extiendo este beneficio por 3 años más, y algunos aspectos adicionales que detallaremos más adelante.

Antecedentes

La Ley N° 30309. Ley de Promoción de la Investigación Científica, Desarrollo Tecnológico e Innovación Tecnológica, se promulgó en el 2015, y su aplicación se inició a partir del 2016. En su primera versión esta Ley otorgaba un porcentaje de deducción adicional al 100% a los gastos que realicen las empresas en investigación científica, desarrollo tecnológico e innovación tecnológica, que podía llegar al 75% del gasto[1], reduciendo de esta formar la renta neta a partir de la cual se calcula el impuesto a la renta. Cabe precisar que todas las empresas e independientes, sin importar su tamaño y actividad pueden acceder a este beneficio siempre que estas sean formales, y se encuentren dentro del régimen tributario.

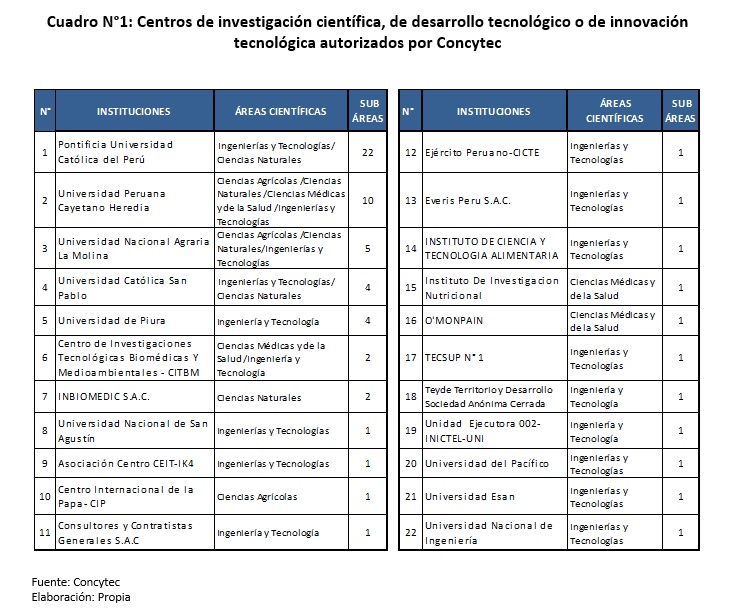

Para que una empresa acceda a estos beneficios, los proyectos de investigación científica, desarrollo tecnológico e innovación tecnológica, deben ser calificados como tales por Concytec, asimismo, el proyecto se debe de realizar por medio de un centros de investigación científica, de desarrollo tecnológico o de innovación tecnológica, o contar con investigadores o especialistas, inscritos en el directorio nacional de profesionales en el ámbito de ciencia, tecnología e innovación del Concytec. La deducción de los gastos en proyectos de I+D+i se efectuará a partir del ejercicio en el que la empresa se obtenga la calificación, y en el ejercicio en el que se devenguen.

A la Fecha, de acuerdo al Concytec se han presentado 155 propuestas de 76 empresas siendo aprobadas solo 41 de ellas, las mismas que en su conjunto obtuvieron un beneficio de S/ 42 millones bajo el concepto de deducción tributaria[2]. Lamentablemente, de este grupo de empresas solo 9 pertenecen al segmento de micro y pequeña empresa[3].

Si analizamos el número de empresas beneficiadas en el tiempo, encontramos que el primer año de aplicación, es decir el 2016, CONCYTEC autorizó 8 proyectos, que fueron llevadas a cabo por 8 empresas. En 2017, este número se incrementó a 22 proyectos de investigación dirigidos por 17 empresas y hasta ese momento solo una micro empresa y 5 pequeñas empresas se vieron favorecidas de estos beneficios[4].Situación que como hemos vistos no ha variado significativamente en el tiempo.

Ahora bien el enfoque y uno de los principales argumentos de la extensión del periodo de aplicación de este beneficio tributario estaría orientado a la Micro y Pequeña Empresa, sin embargo los cambios aplicados en la Ley, mantienen los mismos trámites engorrosos para una MYPES, muchos de los cuales no se adecuan a la realidad en la que se desarrolla o desenvuelven, si bien se ha establecido un mayor margen de beneficio, la accesibilidad a este beneficio sigue siendo el mismo.

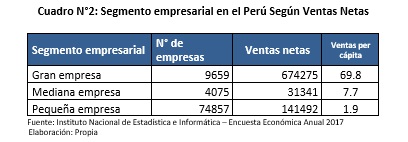

De acuerdo a la PNCP, esta modificación se sustenta en “prorrogar el plazo de vigencia de la citada norma y simplificar los procedimientos para el acceso del instrumento” , además estaría orientada a las pymes, en esa línea se extendido el beneficio adicional del 115% para aquellas empresas que facturen menos de 2300 UIT, es decir menos de 9.6 millones de soles al año, montó que no necesariamente corresponde a las micro o pequeñas empresas, ya que de acuerdo al INEI, Para el año 2016, se registraron 88 mil 591 empresas según el segmento empresarial, 74 mil 857 (84.5%) son pequeñas empresas, 9 mil 659 (10.9%) grandes empresas y 4 mil 75 (4,6%) medianas empresa . En el caso de las pequeñas empresas el volumen de sus ventas netas fue de 141, 492 millones de soles; es decir, que aproximadamente 1.9 millones de soles por empresa, por lo cual no serán las principales beneficiadas de este aumento.[5]

Por otro lado, se ha mantenido el 75% y 50% de beneficios adicionales para las grandes empresas pudiendo deducir hasta un 2.1 millones de soles, lo cual es un aspecto positivo debido a que la anterior norma permitía una deducción tope de 5.6 millones de soles al año.

Reflexiones finales:

Las medidas plasmadas en el Decreto tienen aspectos positivos, pero es necesario complementarlos a fin de que su impacto sea mayor, es necesario fomentar la inscripción de más Centros de Investigación y que estos no estén concentrados en Lima y en unas cuantas áreas. Por otro lado, y teniendo en cuenta que la mayoría de los centros de investigación son universidades es indispensable fortalecer la “Triple Hélice” y que tanto la universidad, empresa, y el Estado se articulen de mejor forma, ello con el fin de que un mayor número de empresas tengan la oportunidad de acceder a estos beneficios.

En relación a las PYMES, es necesario que además del mayor margen de beneficio, se le facilite el acceso a este fondo, ya sea propiciando su articulación con los centros de investigación e investigadores a fin de que puedan cumplir con los requisitos que la normativa establece. Asimismo, se debería evaluar la posibilidad que para el caso de las pymes se contemplen otro tipos de requisitos que estén más a su alcance, además de la constitución de centros de investigación especializados en comercio y manufacturas, sectores donde se ubican el 42% y el 10.9% del total de las pequeñas empresas[6].

Finalmente, al ser las pequeñas empresas el grueso de nuestro tejido empresarial, nuestras políticas deben estar orientadas a impulsar su productividad y facilitar su acceso a nuevas tecnologías que les permita trasformar su estructura y generar productos con mayor valor agregado que facilite su inserción en el comercio internacional y por ende su competitividad, siendo este uno de los principales retos del país.

Foto: Andina

[1] Ministerio de Producción (2019). Ley de Promoción de la Investigación Científica, Desarrollo Tecnológico e Innovación Tecnológica. Disponible en https://innovateperu.gob.pe/landings/incentivo-tributario/

[2] Andina (02.11.19) Ejecutivo amplía por tres años normativa para impulsar innovación agraria

[3] Gestión (06.03.19)Concytec: 41 Empresas han destinado S/ 116.4 millones a Proyectos de Innovación E Investigación

[4] Concytec (08.01.18) Beneficio tributario para empresas que invierten en investigación y desarrollo tecnológico bordes los S/ 16 millones en 2017

[5] INEI (2017) “Perú: Características Económicas y Financieras de las Empresas, 2016”,

[6] Ibídem